こんにちは、社会人2年目の るびこ です。

社会人になって徐々にお金が溜まってきたころ。資産運用を考え始めますよね。

手始めに私が始めたのは「マンション経営」

この資産運用は社会人・公務員にのみ許された特権なので、会社で消耗している方はぜひ一度検討されてみてはいかがでしょうか?

関連記事:

【新入社員の資産運用記③】マンション経営するべき人・そうでない人 – 理系男子のぐうの音

[toc]

入社2年目の私が購入したマンション

※今回購入したマンションとは別の物件の写真です

都内の新築マンションの1部屋です。間取りは1K。

35年ローンです。今26歳なので、前倒し返済しなければ61歳で払い終え、老後は年金に加えて家賃収入が入る計算です。

仕組みは簡単。ローンを返済し続けながら家賃収入を得られます。私の場合は現在は差し引き毎月約1,000円のプラスという収支です。

マンション経営のメリット

一般的には節税・保険・年金の対策になる、と言われています。

メリット1:節税になる

不動産を買うと税金が返ってきます。

理由は「購入した不動産の減価償却費」が「家賃収入」よりも高額なため、差し引き赤字で計上されるためです。つまり見かけ上年収が下がるってこと。

これはローンの支払期間や支払額(実際の収支)とは関係なく、不動産の値段と耐用年数で決まります。

また場合によっては交通費なども一部経費として計上することも出来るようになります(これに関しては何もマンションを買わなくてもブログ運営されている方なら当然していると思いますが)

モデルケースですが、年収500万円で独身の人が2000万円くらいの新築・鉄筋コンクリートのマンションを購入すると年間およそ20万円の税金が返ってきます。

メリット2:保険としても機能する

ローンを組んでマンションを購入するには団体信用生命保険(団信)に加入する必要があります。

これは契約者が死亡したり、高度障害で毎月のローンが支払えなくなった時にローンの残債がゼロになるというもの。

発動条件は、団信の保険会社の生命保険と同じなので、要は強制的に生命保険に加入するような感じです。

私の場合は、毎月1,000円もらいながら生命保険に加入しているのに近い状態なわけです。

補足:団信と生命保険の相違点

完全に団信が生命保険の代わりになるかというとそういうわけでもありません。当然、餅は餅屋なわけです。

大きな違いは受け取るもの。マンションか保険金かという違いがあります。じゃあ、マンションを受け取る場合のデメリットは何なのか。下にまとめました。

- マンションは価値が変動する

保険金は日本円で保証されていますが、マンションの場合は価値が落ちているかもしれません - 不動産は現金化に手間と時間がかかる

不動産を不動産のまま持っているならいいですが、葬式費用などに充てるためには現金にする必要がありますね - 不動産は受取人が指定できない

保険なら受取人を指定できますが、不動産は事前に指定しておくことができません(なにか方法があるのかもしれませんが)

団信に加入しているから生命保険は不要!というわけでもなさそうですね。

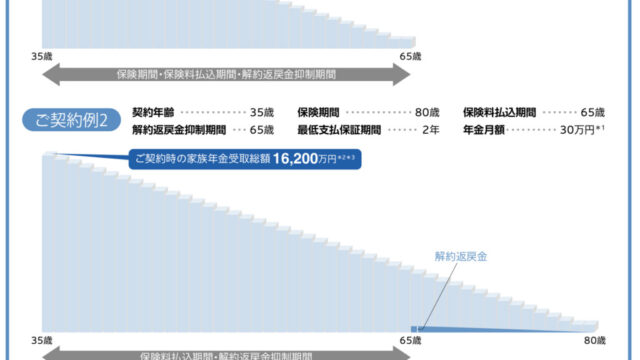

メリット3:年金対策になる

ローンの支払いが終われば、あとは家賃収入を受け取るのみ。少なくなると言われている年金に加えることができます。

もちろん固定資産税などの出費は続きますし、原価も償却し終えていれば黒字運営になるので収入に対して税金を支払うことになります。

若いうちはあまりイメージできませんが、あって困るものではなさそうですね。

長期的にみると家賃は値下げする?

東京に限って言えば、どうやらそうでもなさそうです。

もちろん時間が経てば、物件は老朽化して価値は下がっていきます。時期を見て修繕が必要です(それは毎月の積立から出るので、急な出費にはなりません)

しかしそれ以上に土地の値段が上昇するので、家賃はむしろ上昇傾向にあります。

※今後も家賃が上昇し続けるかは不明ですが

参考リンク:

古い物件でも家賃は下がらない!? 築年数と家賃収入の関係 | 富裕層向け資産防衛メディア | 幻冬舎ゴールドオンライン

上記リンクは不動産投資を勧める内容のものなので、鵜呑みにしないほうがいいかもしれませんが、参考までに

マンション経営のリスクとは

いいところばかりを言っても怪しいので、考えられる不動産経営のデメリットをまとめてみましょう。

空き家リスク

唯一人口が増えている都内のマンションを買うことでリスクを最小限に抑えます。

インベスターZでは一人暮らし用よりも世帯用のマンションのほうが長く住んでくれると言われていました。

でも世帯用は一度出るとなかなか入居しない、一人暮らし用の部屋の方が流動性がよく期待値的には入居率が高いという実績があるそうです。

一人暮らし用のほうが当然ですが価格も安いのでローリスク・ローリターンと言えます。

- 世帯用の間取り(2LDK等)は入居者の流動性が低く、ハイリスク・ハイリターン

- 一人暮らし用の間取り(1K等)は入居者の流動性が高く、ローリスク・ローリターン

※この傾向は地域によって異なる可能性があります。

このリスクは借上社宅等を購入することでむこう数年は回避できます。

私の購入した物件も幸いにも借上社宅なので数年間は空き家の心配はありません。その分家賃は若干安めですが。

ローン金利が上昇する可能性

今こそ低金利時代で借金しないほうがむしろ損くらいの時代です。しかし変動金利なので、銀行の金利が上がればローンの金利も合わせて上昇します。

ただし、金利が上昇するくらいなら給料も上昇しているので前倒し返済で対応します。

- ローンの金利が上がると支払総額が増える

- 景気変動で上昇した給料で前倒し返済が必要

改修やエアコン買い替えなどの費用がかかる

これは避けて通れません。数年おきに必要な費用になります。

これはどうするかというと、普段の費用から毎月積み立てておくんですね、簡単に言うと。つまり、これを見越して収支を計算してあるということです。

「新築で買っても予想外の費用が10年後にかかる」なんてことは基本的にはありません。

ローンを組むには

さて、不動産を購入するにはローンを組むことになる人がほとんどですよね。

しかし、投資用の不動産ローンは誰でも組めるわけではありません。

いい条件で組めるのは下記を満たす属性の人です。

- 年収400万以上

- 上場企業勤務か公務員

- 転職歴なし、勤続3年以上

- 学歴(私の銀行は大学院卒を評価してくれました)

- 若い方がよい

経営者や自営業では投資用の不動産ローンを組むことはほぼできません。サラリーマンにこそ許された権利なんですね。

この属性の評価基準は前時代的な気もしますが、実績から算盤を弾いて決めているんでしょう。

普通のローンに比べて投資用不動産ローンの金利は高く、2%くらいが普通と言われています。そんな中で私は年利1.6%の銀行から融資を受けることができました。

これが購入を決意した最も大きい理由です。

ほんとに儲かるならなぜ個人に売るのか

そんなに儲かるのになぜ一般人に売るのか。儲け話があるなら自分でやらないの?って思いますよね。

答えは「法人では不動産経営はできない」からです。あるいは、できても不利。

不動産会社は個人のような低金利で銀行から融資を受けられないためです。

不動産の種類にもよるのかもしれませんが、少なくともマンションは個人に売った方が利回りはよいみたいです。

不動産を売ることによって、入居がなくても大家から安定して手数料を得ることもできます。

マンション買うなら紹介がお得

電話勧誘するような業者と付き合ってはダメです。

信用できる人に紹介してもらいましょう。紹介なら諸費用を値引きしてくれる可能性があります。

初めて不動産を買う人は、どこが値下げできて、どこが値下げできないとか分かりませんよね。

でも、紹介なら紹介してくれた人と少なくても同条件のサービスはしてくれます。あるいは紹介じゃなくても2軒目なら1軒目よりも好条件にしてるれるかも。

だったら初めから紹介に越したことはないですよね!私は父の紹介で購入しました。

ツテがないけど興味はあるって人は、とりあえず資料請求だけしてみて

![]() 不動産投資がどんなものか知ってみると、より理解が深まるかと思います。そこで買うかは別として。

不動産投資がどんなものか知ってみると、より理解が深まるかと思います。そこで買うかは別として。

資料を見たら「これホントか?」って怪しく感じると思うので、そしたら本を買って勉強してみましょう。

今日のぐうの音

マンションは物件選びを間違えなければ、リスク資産の中でも最もローリスク・ローリターンで運用できます。

しかも、初期投資もほとんど必要ないので資産運用の初心者にピッタリではないでしょうか。

ローンの金利や利回りのことを考えると、なるべく早く始めておきたいですね。

私はとりあえず一つ購入してみたので、これから更に勉強して、買い足すかどうかも含めて検討していこうと思います。

今回の記事は一般的な話で、私のケースの具体的な話は次回以降に続きます。